ArithFi

ArithFi là một sàn giao dịch hợp đồng tương lai phi tập trung loại bỏ các công cụ tạo lập thị trường và các nhà cung cấp thanh khoản. ArithFi dựa trên mô hình SCP (Smart contract Counterparty hay Đối tác Hợp đồng thông minh) đã thực hiện một khám phá đáng kể đối với các dự án DeFi (Decentralized Finance hay Tài chính phi tập trung) dựa trên mô hình AMM (Automated Market Maker hay công cụ tạo lập thị trường tự động), được đại diện bởi Uniswap. Trước tiên, hãy cùng tìm hiểu mô hình AMM là gì và vì sao SCP lại tỏ ra vượt trội hơn hẳn?

Mô hình AMM do Vitalik Buterin khởi xướng

AMM được nhà sáng lập Ethereum Vitalik Buterin đề cập trong một bài đăng trên Reddit vào năm 2016. Bài đăng của Vitalik thảo luận về ý tưởng xây dựng nền tảng trao đổi phi tập trung theo cách tương tự như việc vận hành các thị trường dự đoán. Sau đó, khái niệm này đã thu hút được sự chú ý trong cộng đồng và nhanh chóng được cộng đồng nhà phát triển đón nhận. Hai năm sau, Vitalik xuất bản một bài báo khác trình bày chi tiết quan điểm của ông về vai trò của các sàn giao dịch phi tập trung. Vài tháng sau, Hayden Adams tuyên bố ra mắt giao thức Uniswap, đánh dấu sự khởi đầu lịch sử của tiền điện tử thế hệ đầu tiên AMM.

Khi sự quan tâm của các nhà phát triển đối với DeFi tiếp tục tăng, tính khả dụng của sản phẩm đã được cải thiện. Hiện nay, Uniswap đã phát triển lên Uniswap V3. Trong bản cập nhật gần đây, Uniswap giới thiệu hai tính năng mới quan trọng: Thanh Khoản Tập Trung và Phí Đa Tầng. Thanh Khoản Tập Trung cho phép Liquidity Providers (LP hay còn được gọi là các nhà cung cấp thanh khoản) kiểm soát một cách tỉ mỉ phạm vi giá của khoản đầu tư của họ, tăng cường hiệu quả vốn và giảm sự trượt giá. Nó cũng giúp ngăn chặn giá trị của tài sản giảm đột ngột. Phí Đa Tầng cho phép các nhà cung cấp thanh khoản điều chỉnh biên lợi nhuận của họ dựa trên sự biến động dự kiến của các loại tiền tệ mà họ gửi.

AMM đã trở thành nền tảng của bối cảnh sàn giao dịch phi tập trung, cách mạng hóa cách người dùng tương tác với tiền điện tử và token. Trong khi Uniswap được công nhận rộng rãi vì đã đưa AMM lên hàng đầu với những hidden gem (token vốn hoá thấp) mang lại lợi nhuận ấn tượng, thì lịch sử của AMM bắt nguồn từ Kyber Network và Bancor, là những dự án tiên phong trong việc áp dụng cải tiến này.

Không giống như Uniswap, Kyber Network có cách tiếp cận khác bằng cách triển khai mô hình AMM tập trung trong những ngày đầu thành lập. Điều này có nghĩa là quyền kiểm soát liquidity pool (nhóm thanh khoản) chủ yếu được trao cho nhóm Kyber Network và các Market Maker được chỉ định, hạn chế khả năng của những người khác đóng góp vào nhóm.

Tiếp theo đó vào năm 2020, Curve Finance nổi lên là dự án đầu tiên dành riêng cho các tài sản ổn định như stablecoin. Điều này tập trung vào sự ổn định đã tạo điều kiện thuận lợi cho các giao dịch với mức phí thấp hơn so với Uniswap, đồng thời vẫn đảm bảo lợi ích cho Liquidity Provider (nhà cung cấp thanh khoản). Vị trí độc đáo của Curve Finance trong hệ sinh thái DeFi phục vụ cho những người dùng đang tìm kiếm sự ổn định trong trải nghiệm giao dịch phi tập trung của họ.

Curve Finance cũng đưa ra khái niệm “Curve Wars”, khơi dậy một kỷ nguyên cạnh tranh giữa các dự án DeFi khác nhau. Các dự án này tranh giành quyền sở hữu mã thông báo CRV, đại diện cho quyền kiểm soát quản trị đối với giao thức Curve Finance. Động lực kiểm soát này đã dẫn đến một loạt đổi mới và cạnh tranh trong hệ sinh thái.

Những bước tiến đột phá này đã dẫn đến giai đoạn AMM đã bùng nổ trên nhiều hệ sinh thái khác nhau, lây lan qua các DEX (sàn giao dịch phi tập trung) như Pancakeswap, Balancer hay 1inch.

Các nhược điểm của AMM

Tuy nhiên, trở ngại đáng kể nhất cần giải quyết hiện nay là số lượng người dùng hạn chế trong hệ sinh thái tài chính phi tập trung. Lượng người dùng tích cực trong lĩnh vực tài chính phi tập trung vẫn chỉ là một phần nhỏ trong tổng số người dùng tiền điện tử, chưa nói đến hệ thống tài chính toàn cầu. Để tạo mô hình tài khoản chính mới, người dùng là một yếu tố rất quan trọng. Mặc dù việc giải quyết các vấn đề như impermanent loss (tổn thất tạm thời), capital efficiency (hiệu quả sử dụng vốn) và slippage (trượt giá) là những tác động tích cực trong việc cung cấp khả năng áp dụng DeFi trên toàn cầu, nhưng những thay đổi mới này thường khiến DeFi trở nên phức tạp hơn và khó hiểu cho những người mới tham gia thị trường.

Một trong những hạn chế của AMM là người dùng không thể đặt lệnh mua ở mức giá thấp hoặc bán ở mức giá cao trong các giao dịch future (hợp đồng tương lai). Điều này có thể gây bất lợi cho những cá nhân không có thời gian theo dõi giá biến động liên tục. Không giống như các tập giao dịch sàn, nơi các nhà giao dịch có các công cụ hỗ trợ giao dịch, AMM dựa vào thuật toán để xác định giá dựa trên cung và cầu. Điều này có thể dẫn đến ít kiểm soát hơn đối với các giao dịch chiến lược.

Ngoài ra, các nhà giao dịch phải cẩn thận khi giao dịch với AMM, vì tương đối dễ nhầm lẫn giữa token chính thức của dự án với token giả mạo nếu họ không xác minh kỹ lưỡng hợp đồng thông minh của dự án mà họ dự định tham gia. Bản chất phi tập trung của AMM có nghĩa là những kẻ lừa đảo có thể tạo ra token giả, vì vậy để an toàn thì việc nghiên cứu kỹ lưỡng về dự án trước khi giao dịch là một điều không thể thiếu.

Bên cạnh đó, hiệu quả và tốc độ của các giao dịch trên AMM phụ thuộc vào tốc độ của blockchain cơ sở. Trong trường hợp tắc nghẽn hoặc xác nhận khối chậm, giao dịch người dùng sẽ bị chậm và có thẻ chịu khoản phí giao dịch cao hơn. Khía cạnh này trái ngược với các giao dịch trên sàn tập trung, thường cung cấp tốc độ giao dịch nhanh hơn và dễ dàng mong đợi hơn.

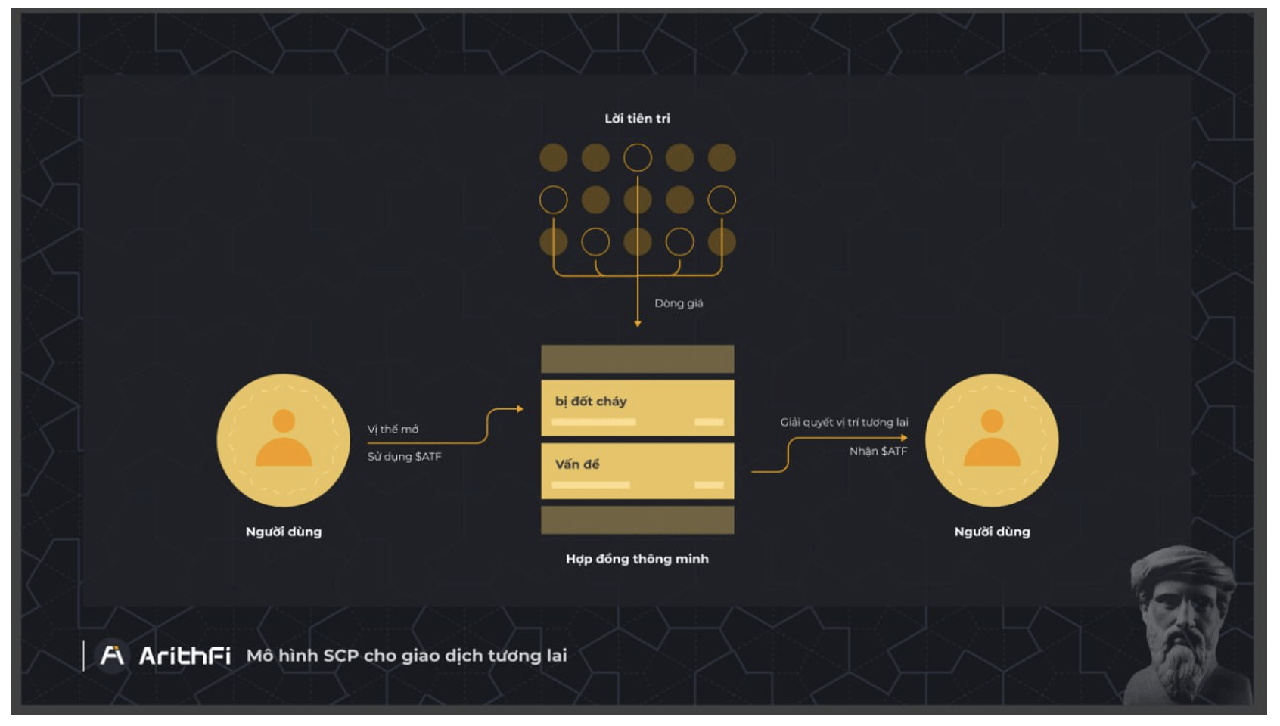

Mô hình SCP của ArithFi: Sự cải tiến vượt trội so với AMM

Để một sản phẩm thành công, có thể cần phải “FinTech trước, DeFi sau”. Đáp ứng điều này, sàn giao dịch ArithFi đã đề xuất mô hình SCP (Smart contract Counterparty hay Đối tác Hợp đồng thông minh), thay đổi cấu trúc giao dịch tài chính. Trong mô hình SCP, các hợp đồng không còn là trung gian nữa. Thay vào đó, các hợp đồng là đều là người bán và tất cả người dùng đều là người mua. Với việc giới thiệu giá oracle, mọi dòng doanh thu đều được đo bằng một mã thông báo thống nhất có tên ATF (ArithFi Token). Công thức của mô hình SCP mà ArithFi cung cấp được tính như sau:

Dòng Doanh Thu = Thông Tin Doanh Thu * Số Lượng ATF

Mô hình này đặt hợp đồng thông minh vào trung tâm của hợp đồng tương lai, quyền chọn và các giao dịch phái sinh khác, đóng vai trò là đối tác cho tất cả những người tham gia. Nó không chỉ bảo vệ sự phân quyền mà còn mở đường cho khả năng thanh khoản vô hạn trong bối cảnh giao dịch phái sinh, nhờ vào các cơ chế vốn có của blockchain, chẳng hạn như phát hành và đốt token.

Như vậy, dòng doanh thu tương lai được chuyển đổi thành dòng chi phí hiện tại dựa trên tỷ lệ chiết khấu. Cả hai đều được thanh toán bằng ATF, trao đổi hiệu quả dự trên sự chênh lệch số lượng ATF. Một ví dụ dễ hiểu, trong một future option (giao dịch tùy chọn tương lai) ETH/USD, ở giá thực hiện đã cho và khoảng thời gian, theo mô hình cơ bản Gradient Boosting Machines, phí giao dịch option đã được chỉ định. Bất kỳ ai cũng có thể đặt giao dịch option bằng cách đơn giản trả phí giao dịch option (bằng ATF) cho hợp đồng và phá hủy nó. Khi đáo hạn, hợp đồng sẽ phát hành ATF để thanh toán. Cơ chế này chính là điều kiện thiết yếu giúp ATF tránh bị lạm phát.

Mô hình SCP không chỉ đảm bảo rằng bất kỳ sản phẩm phái sinh nào cũng có thể được thanh toán một cách hiệu quả vào bất kỳ thời điểm nào, mà còn đảm bảo rằng vị trí mới có thể được mở vào bất kỳ thời điểm nào. Đây chính là thanh khoản vô hạn mà bất cứ nhà giao dịch nào cũng mong muốn, nên nhớ rằng các giao dịch này thực tế vẫn tuân theo quy tắc định giá tuyến tính. Khi giá đạt mức mong muốn, các sản phẩm phái sinh dựa trên thông tin giá cũng được định giá và tuân theo quy tắc định giá tuyến tính. Nếu chúng ta tìm ra các hàm thu nhập cơ bản, thì các sản phẩm tài chính có thể được hiểu như là sự kết hợp tuyến tính của các hàm thu nhập cơ bản này và chi phí của chúng có thể được tính dựa trên giá trị hiện giá.

Nói một cách đơn giản là tất cả các sản phẩm phái sinh dựa trên thông tin giá từ oracles có thể được thanh toán giống như việc trả phí gas khi lập trình, chỉ dựa vào mã thông báo ATF, mà không cần phải dựa vào bất kỳ thanh khoản hoặc tài sản bên ngoài nào. Cho dù đó là giao dịch, cho vay hoặc sản phẩm phái sinh, tất cả đều được thực hiện bằng token ATF, đây là một lợi ích giúp nhà giao dịch tiết kiệm chi phí cũng như thời gian. Bạn chỉ cần thông qua ATF để giao dịch của bạn trở nên đơn giản hơn bao giờ hết, thật hấp dẫn phải không nào?

Một điều đặc biệt nữa là bạn có thể khóa các tài sản khác như NFT theo mô hình chiết khấu SCP đưa ra. Ở đâu có tài sản liên kết với tài chính, ở đó có thể thông qua mô hình SCP trên chuỗi và tương tác với hợp đồng thay vì với người dùng. Bạn không còn bị ràng buộc bởi các biến số bất ngờ của kinh tế truyền thống như thanh khoản, kết nối quy mô tài sản cơ bản sao cho phù hợp, chi phí giao dịch dễ thay đổi.

Tóm lại, sàn giao dịch ArithFi giới thiệu mô hình SCP để đối phó với một loạt các thách thức trong DeFi. Sự xuất hiện của mô hình này có thể dẫn đến một làn sóng mới cho việc giao dịch trên DEX trở nên đơn giản và tối ưu hoá hơn.

Tìm hiểu thêm về ArithFi tại:

- Telegram Channel: https://t.me/ArithFi_Dao

- Telegram Group: https://t.me/ArithFi_chat

- Twiter: https://twitter.com/ArithFi

- Discord: https://discord.gg/ntef7r989x

- Medium: https://medium.com/@ArithFi

- Official Web: https://arithfi.com/#/home

- Telegram Group Việt Nam: https://t.me/ArithFi_Vietnamese

Tuyên bố miễn trừ trách nhiệm

Các ý kiến được nêu trên của Blogtienao không phải là lời khuyên đầu tư. Trước khi thực hiện bất kỳ khoản đầu tư rủi ro cao nào vào tiền điện tử hoặc tài sản kỹ thuật số, các nhà đầu tư nên tiến hành nghiên cứu sâu rộng. Xin lưu ý rằng bất kỳ chuyển khoản và giao dịch nào hoàn toàn do bạn tự chịu rủi ro và chúng tôi sẽ không có trách nhiệm nào đối với mọi tổn thất bạn có thể gặp phải. Chúng tôi không phải là cố vấn tài chính. Xin lưu ý rằng đây chỉ là một bài viết mang tính chất tiếp thị. Mong quý độc giả sẽ tiếp tục ủng hộ Blogtienao. Trân trọng!