Chúng ta thường mua và bán tài sản như tiền điện tử tại các sàn giao dịch. Câu hỏi đặt ra là ai đứng đằng sau các giao dịch đó. Đảm bảo các giao dịch xuyên suốt và liền mạch. Đó chính là các Market Maker (nhà tạo lập thị trường).

Họ làm việc đằng sau hậu trường để đảm bảo rằng quá trình diễn ra suôn sẻ. Và cũng là họ chịu trách nhiệm bơm thanh khoản vào thị trường và duy trì nó trong suốt ngày giao dịch.

Cùng với đó sẽ tìm hiểu xem Auto Martket Maker là gì? Điểm khác biệt với MM truyền thống ra sao? Hãy cùng Blogtienao tìm hiểu với bài viết dưới đây.

Market Maker (MM) là gì?

Market Maker là một cá nhân hoặc công ty thành viên của một sàn giao dịch tiền điện tử,… Họ có vai trò mua và bán các tài sản đó từ tài khoản của chính họ trong suốt ngày giao dịch để bổ sung tính thanh khoản cho thị trường tài chính.

Các nhà tạo lập thị trường thường có thể là các công ty ngoại hối, ngân hàng hoặc các công ty giao dịch tần số cao. Với thị trường Crypto Market Maker có thể được hiểu là các sàn giao dịch như Binance, Huobi, Kucoin…

Market Maker thường là những cá voi thực thụ. Họ sở hữu một lượng lớn cổ phiếu hoặc tiền tệ kỹ thuật số… Nhiệm vụ của Market Maker là đảm bảo rằng các nhà đầu tư có thể truy cập chúng theo yêu cầu và thị trường vẫn có tính thanh khoản. Tức là tạo ra một thị trường chứa đầy người mua và người bán với phí giao dịch thấp.

Ví dụ: Khi bạn A muốn mua 1 BTC với giá khoảng 40.000 đô la. Market Maker đảm bảo rằng họ tìm thấy một người sẵn sàng bán 1 BTC theo tỷ giá hối đoái ưa thích của bạn. Do đó, Market Maker là người trung gian giữa bạn và người bán. Công việc của họ là làm cho quá trình diễn ra liền mạch nhất có thể. Khớp lệnh mua và bán của người dùng trong thời gian thấp nhất.

Cách hoạt động của Market Maker (MM)

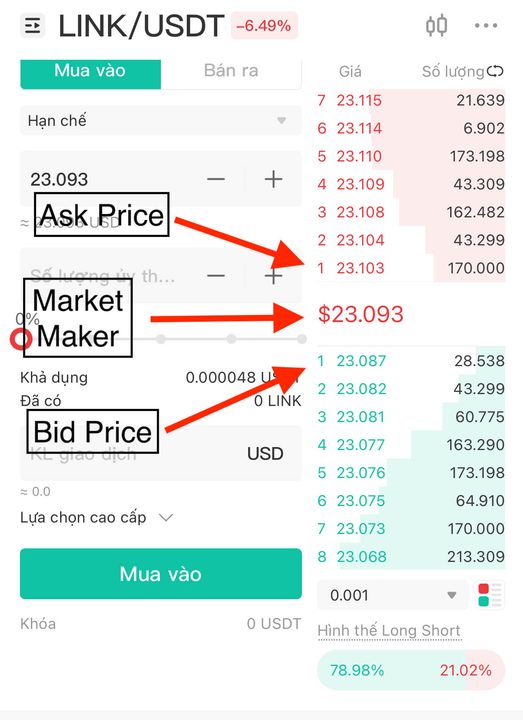

Thu nhập của Market Maker là sự chênh lệch giữa giá chào mua (Bid price) và giá bán (Ask Price). Sự chênh lệch này hay còn được gọi là “Spread”. Nó là chênh lệch của nhà tạo lập thị trường, hoặc chênh lệch giá mua – bán .

Có thể hiểu một cách đơn giản, cách kiếm lợi nhuận của Market Maker cũng giống như “cò”, nhưng ở một quy mô lớn và chuyên nghiệp hơn. Hay cách thức hoạt động này còn được gọi là Order Book.

Market Maker cũng thu phí giao dịch này cho mỗi lần khách hàng giao dịch. Ví dụ như sàn Binance đang thu phí là 0.1% , FTX giao động từ 0.02% đến 0.07%… cho tổng khối lượng giao dịch của khách hàng.

Ví dụ: Trên đây là một giao dịch cặp LINK/USDT. Giá người sẵn sàng bán (Ask price) là 23.103. Nhưng người mua (Bid price) là 23.087. Nếu có ai đó muốn mua ngay lập tức một số lượng LINK nhất định tại thời điểm này, họ sẽ mua tại giá của Market Maker đưa ra là 23.093.

Ở đây Market Maker là sàn Gate.io. Tức sàn Gate.io sẽ ăn chênh lệch ( Spread) 0.006$ cho mỗi đồng LINK được mua tại thời điểm này. Thêm vào đó nữa người mua (bán) cũng phải trả phí giao dịch cho tổng khối lượng giao dịch này.

Khối lượng giao dịch càng lớn, Market Maker sẽ thu được lợi nhuận càng lớn. Chính vì vậy các nhà tạo lập thị trường luôn muốn thị trường sôi động nhất có thể. Chính họ cũng tham gia vào những đợt làm giá, thao túng thị trường. Các hoạt động bơm, xả, marketing thu hút người mới cũng có bàn tay của họ nhúng vào.

Auto Market Maker (AMM) là gì?

Như ở trên, Blogtienao đã giới thiệu với bạn về Market Maker truyền thống. Nhưng với sự phát triển của công nghệ và Blockchain, chúng ta có Auto Market Maker – Nhà tạo lập thị trường tự động. AMM là một loại giao thức trao đổi phi tập trung (DEX) dựa trên một công thức toán học để đặt giá tài sản tiền điện tử hoặc các loại tài sản khác.

Xem ngay: Automated Market Marker (AMM) là gì? Giải thích chi tiết nhất

Về mặt lý thuyết, nó cũng giống như MM truyền thống. Mục đích tạo ra là để các giao dịch một cách liền mạch và xuyên suốt. Nhưng khác nhau về cách thức và tính thanh khoản. Giá và thanh khoản sẽ được duy trì dựa trên một thuật toán học nhất định.

Ngoài ra khi sử dụng các giao thức AMM để tiếp cận các dịch vụ trao đổi tài sản, chúng ta không cần phải KYC phức tạp.

So sánh MM và AMM

- Các giao thức AMM có phí giao dịch cao hơn so với cơ chế MM thông thường. Ngoài ra nếu AMM trên ETH còn phải chịu thêm một lượng phí mạng lưới đáng kể.

- Các giao thức AMM có thể dễ dàng tiếp cận cung cấp thanh khoản kể cả cho các nhà đầu tư cá nhân. Nhưng có rủi ro về nhất định về Impermanent Loss khi thị trường giao động mạnh.

- Các sàn MM thông thường yêu cầu KYC. AMM thì không cần thiết xác minh danh tính. Chúng hoàn toàn phi tập trung.

- Các cặp giao dịch của các giao thức AMM phong phú hơn MM. Với AMM bạn có thể cung cấp thanh khoản và giao dịch với những tài sản long-tail assets. Bất kể tính thanh khoản thấp và giá cả biến động mạnh của tài sản này thế nào.

- Các sản phẩm phái sinh, margin của AMM chưa thực sự phát triển, vẫn còn rất sơ khai so với MM.

- Ở một khía cạnh nào đó, MM không muốn sự có mặt và phát triển của các AMM. Như đã nói ở trên, lợi nhuận của MM đến từ phí giao dịch và ăn hưởng chênh lệch. Nếu AMM phát triển đến một mức nhất định, sẽ ảnh hưởng đến doanh thu MM truyền thống.

Lời kết

Hi vọng bài viết trên đã cung cấp cho anh em một cái nhìn tổng quan về MM và AMM. Hãy luôn theo dõi Blogtienao để cập nhập tin tức mới nhất nhé. Bài viết chỉ vì mục đích thông tin. Không được xem là lời khuyên đầu tư.

From BTA with love ❤️