Những hành động sai lầm trên thị trường chứng khoán vào thế kỷ 18 của nhà khoa học nổi tiếng Isaac Newton có thể dạy chúng ta nhiều điều về thị trường tiền điện tử ngày nay.

Khi nghe tên Isaac Newton, bạn sẽ nghĩ đến điều gì? Đối với tôi, đó là hình ảnh ông ấy ngồi dưới gốc cây táo, bị quả táo rơi trúng đầu và nghĩ ra định luật vạn vật hấp dẫn, cây táo nổi tiếng đó vẫn mọc tại ngôi nhà thời thơ ấu của ông, Woolsthrope Manor gần Grantham, Anh.

Điều mà ít người biết, Newton cũng là một nhà đầu tư ham học hỏi. Tuy ông ấy là một người xuất chúng nhưng Newton cũng mắc phải một lỗi đầu tư khủng khiếp mà nhiều người ngày nay gặp phải: FOMO.

Newton đã có một sự nghiệp đáng kinh ngạc, ông ấy là một nhà toán học, vật lý học và thiên văn học nổi tiếng, người đã phát triển các định luật chuyển động mà chúng ta quen thuộc trong những năm học phổ thông. Ông ấy cũng học về thuật giả kim. Sau khi nghỉ hưu tại Đại học Cambridge, ông là Giám đốc Xưởng đúc tiền của chính phủ Anh.

Tuy nhiên, sự FOMO của ông, nỗi sợ hãi bị bỏ lỡ, đã khiến ông phải trả giá đắt vào năm 1720 – ước tính có thể mất từ 3 triệu đô la đến 20 triệu đô la tương đương ngày nay (tùy thuộc vào điều chỉnh chi phí sinh hoạt).

Chúng ta có thể học được những bài học quan trọng nếu chúng ta hiểu rõ hơn FOMO là gì và những sai lầm trong FOMO của Newton. Tôi sẽ cung cấp một số mẹo để bạn có thể tránh FOMO.

FOMO là gì?

Trong một nghiên cứu năm 2013 được công bố trên tạp chí Computers in Human Behavior, được coi là cuộc kiểm tra đầu tiên về mặt lý thuyết và kinh nghiệm về hiện tượng FOMO, FOMO được định nghĩa là “một nỗi lo sợ rằng những người khác có thể có những trải nghiệm bổ ích mà mình lại vắng mặt.”

Thuật ngữ FOMO đã được thêm vào từ điển Oxford Dictionaries Online vào năm 2013. Nó thường được gán cho tác giả Patrick J. McGiness, người đã phổ biến thuật ngữ này trong một bài báo mà ông viết vào năm 2004 khi theo học Trường Harvard, mô tả cảm xúc của một sinh viên Harvard khi chấp nhận vô số lời mời trên mạng xã hội đến mức cạn kiệt vì sợ bỏ lỡ cơ hội kết nối.

Nhưng thuật ngữ này còn có từ trước nữa, ít nhất là đối với nhà nghiên cứu tiếp thị Dan Herman, người đã sử dụng thuật ngữ này trong một ấn phẩm vào năm 2000 để mô tả những người tiêu dùng mong muốn sự kết hợp của các sản phẩm dịch vụ như “2 trong 1” và “3 trong 1” , với nỗi sợ bỏ lỡ một loại thuộc tính trong một sản phẩm so với một thuộc tính khác trong một sản phẩm khác.

Chúng ta cũng có thể trải nghiệm FOMO trong việc đầu tư. Giả sử bạn đã mua một tài sản – có thể là cổ phiếu hoặc tiền điện tử – và giá tăng lên, vì vậy bạn quyết định bán nó. Bạn sẽ nghĩ rằng bạn rất hạnh phúc vì bạn vừa kiếm được lợi nhuận. Nhưng cảm xúc của bạn thường phụ thuộc vào những gì xảy ra tiếp theo về giá của tài sản bạn vừa bán.

Bạn có thể quyết định tiếp tục theo dõi nó. Nếu giá giảm, bạn sẽ cho rằng mình thật may mắn khi bán đúng thời điểm. Nhưng nếu giá tiếp tục tăng thì sao? Bạn sẽ tiếc về các khoản lợi nhuận mà bạn đang bỏ lỡ, bạn nghĩ rằng giá vẫn sẽ tăng tiếp và bạn lại tái đầu tư lợi nhuận của mình vào tài sản đó với giá cao hơn giá bạn đã bán. Đó chính xác là tình huống mà Newton đã trải qua.

Newton và cố phiếu South Sea

Hãy xem điều gì đã xảy ra với Newton vào thế kỷ 18. Nghiên cứu mới đã giúp vẽ nên bức tranh về việc đầu tư của Newton. Ông là một nhà đầu tư năng động, giàu có, và ông cũng đóng vai trò là một trong những người quản lý tài sản của công ty bất động sản do Thomas Hall thành lập.

Hall là một công chức đã làm việc với Newton vào những năm 1690. Ông là một nhà đầu tư dài hạn, người không thực hiện nhiều thay đổi trong danh mục đầu tư, ngoại trừ năm 1720, ngày nay được gọi là năm bong bóng.

Cả Newton và công ty bất động sản của Thomas Hall đều đầu tư vào cổ phiếu South Sea. Công ty South Sea là một công ty cổ phần được thành lập vào năm 1711 theo một đạo luật của Quốc hội Anh nhằm giảm chi phí nợ quốc gia để đổi lấy việc cung cấp thương mại độc quyền trong và xung quanh Nam Mỹ.

Đối với những người chỉ mua và nắm giữ, hoàn toàn quên đi biến động giá thì bất kỳ ai mua cổ phiếu của South Sea vào cuối năm 1719 và không làm gì trong bốn năm tiếp theo sẽ có được lợi nhuận 50% cộng thêm cổ tức, tuy nhiên vào năm 1720 đã có một cú vỡ bong bóng cổ phiếu South Sea.

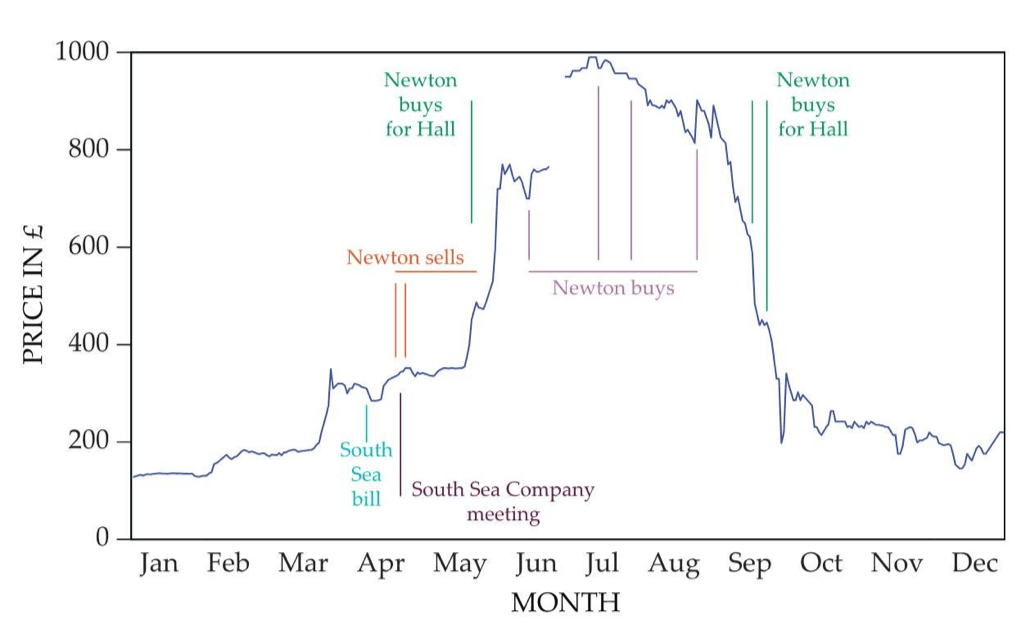

Bất chấp những triển vọng đáng ngờ về khả năng sinh lời, cổ phiếu công ty này đã tăng từ 128 bảng Anh vào tháng 1 năm 1720 lên gần 1.000 bảng Anh vào tháng 8 năm đó. Trong suốt năm 1720, có nhiều cơ hội để mua cổ phiếu trên thị trường, cũng như có bốn đợt chào bán cổ phần cho các nhà đầu tư.

Bùng nổ bong bóng

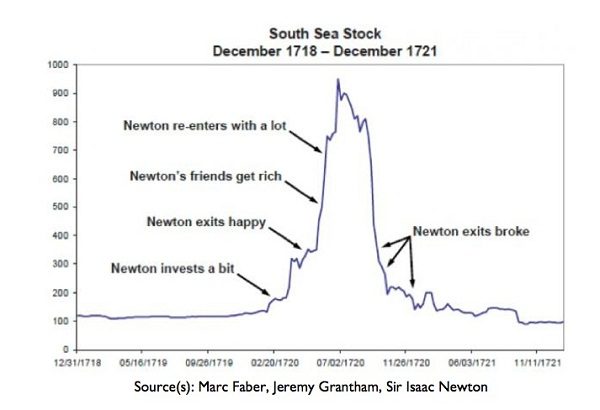

Vào đầu năm 1720, Newton dường như nắm giữ khoảng 10.000 cổ phiếu của công ty South Sea, trị giá khoảng 13.000 bảng Anh. Vào khoảng tháng 4 năm 1720, như biểu đồ bên dưới cho thấy, ông đã bán hầu hết các cổ phiếu đang nắm giữ ở South Sea với lợi nhuận 20.000 bảng Anh.

Chỉ vài tuần sau, giá cổ phiếu tăng gấp đôi, nhìn thấy bạn bè đang lời lớn và bị FOMO, Newton lấy hết lợi nhuận của mình, rút tiền mặt từ các khoản đầu tư khác để mua lại cổ phiếu South Sea với giá gấp đôi. Newton tiếp tục mua, cho cả bản thân và cho công ty bất động sản của Hall. Thế nhưng…cổ phiếu đã kết thúc năm với mức giá gần như ở nơi nó bắt đầu.

Theo Andrew Odlyzko, nhà nghiên cứu đã phát hiện ra thông tin mới về Newton và cổ phiếu South Sea, giao dịch thú vị nhất hiển thị trên biểu đồ xảy ra vào giữa tháng 9 khi cổ phiếu rơi tự do nhưng ông vẫn mua vào. Odlyzko kết luận rằng những người mua như Newton “có thể được thúc đẩy bởi niềm tin sâu sắc rằng sự sụt giá của Công ty South Sea chỉ là một cơn hoảng loạn phi lý tạm thời”. Sự sai lầm này đã tiêu tốn của Newton 13.000 bảng Anh.

Sau khi có màn thua lỗ lớn, ông nổi tiếng với câu nói “Tôi có thể tính toán chuyển động của các thiên thể, nhưng không tính được sự điên rồ của con người”. Vụ vỡ bong bóng South Sea được cho là đã ám ảnh Newton trong suốt phần đời còn lại của ông và tất nhiên ông không muốn ai nhắc về nó.

FOMO và tiền điện tử: Ví dụ về Dogecoin

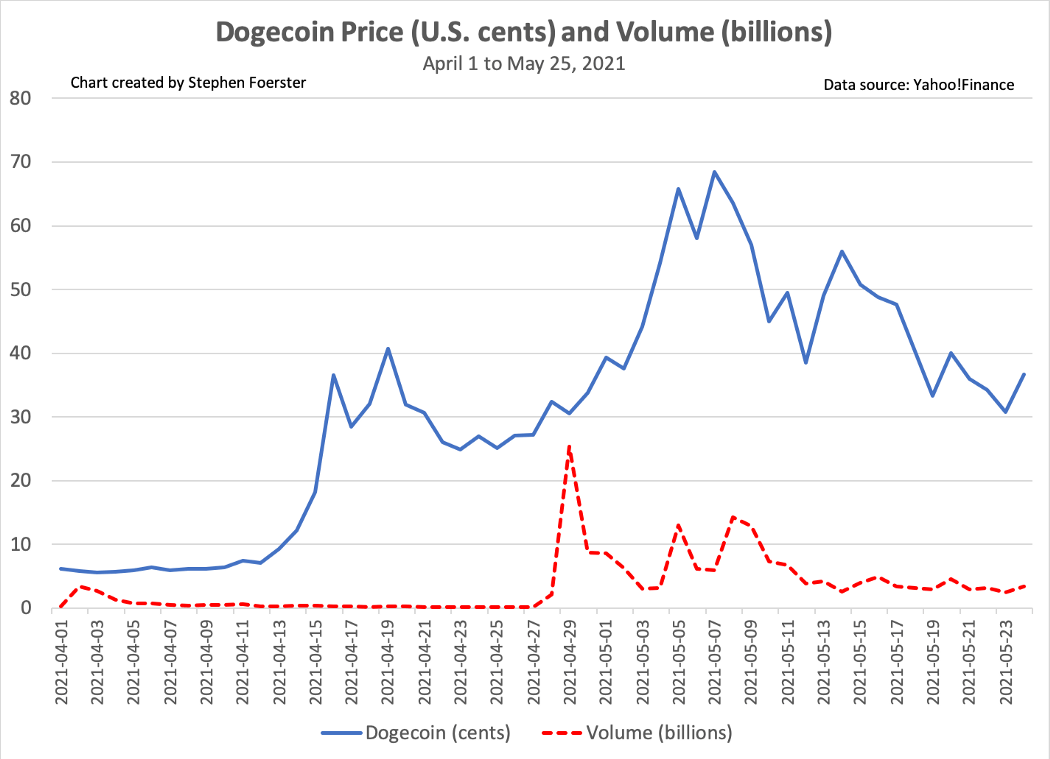

Ngày hôm nay, những bài học về FOMO từ năm 1720 vẫn còn giá trị. Chúng tôi đã thấy điều đó với GameStop và gần đây là với tiền điện tử – giá tài sản tăng đáng kể trong một khoảng thời gian ngắn. Ví dụ: hãy xem dogecoin, trong biểu đồ bên dưới cho thấy giá của nó kể từ tháng 4.

Bạn có thể đã nghe câu chuyện về Dogecoin. Nó được bắt đầu vào năm 2013 bởi Jackson Palmer và Billy Markus như một sự bắt chước và trò đùa trêu chọc nhắm tới bitcoin, lấy hình ảnh con chó Shiba Inu làm linh vật cho đồng coin. Dogecoin được tạo ra không có mục đích gì ngoài mục đích gây cười.

Gần đây, nó trở nên hot một phần là nhờ các dòng tweet của Elon Musk và những người nổi tiếng khác.

Vào đầu năm 2021, Doge được giao dịch ở mức thấp hơn một xu. Điều làm tôi ngạc nhiên về biểu đồ là sự tương đồng với giá cổ phiếu South Sea vào năm 1720.

Chúng ta có thể thấy khối lượng giao dịch tăng đột biến khi giá của DOGE đang tăng, đó là điều bình thường nhưng chúng ta cũng thấy khối lượng tăng khi giá Doge đạt đỉnh ở 68,5 cent. Có lẽ khối lượng đó một phần phản ánh giao dịch của các nhà đầu tư đang FOMO.

Tôi tự hỏi nếu Newton còn sống đến ngày hôm nay, liệu ông ấy có mua Doge từ sớm, bán với giá khoảng 30 xu, sau đó quay trở lại thị trường và đầu tư tất cả số tiền kiếm được của mình với mức giá khoảng 60 xu không?

Bạn có thể làm gì để tránh FOMO

Vậy, làm thế nào bạn có thể tránh được những hối tiếc và sợ hãi mà Newton đã trải qua? Đây là một số điều có thể giúp bạn:

- Có kỷ luật: có một kế hoạch đầu tư kỹ lưỡng và kiên trì thực hiện nó.

- Bạn có thể xem xét đầu tư trung bình giá hàng tháng, điều này có thể làm giảm FOMO

- Tránh áp lực từ bạn bè và cẩn thận trước những thông tin từ mạng xã hội.

- Sau khi bạn bán một tài sản, việc đó đã hoàn tất – hãy ngừng theo dõi giá của tài sản đó.

- Suy nghĩ dài hạn cho danh mục đầu tư của bạn – sau đó tránh việc nhìn vào giá nhiều lần mỗi ngày.

Newton qua đời trong sự giàu có vào năm 1727, với khối bất động sản trị giá 30.000 bảng Anh, tương đương trị giá từ 6 – 30 triệu đô la ngày nay. Nhưng ông ấy còn giàu có hơn thế nhiều trước khi xảy ra sự cố “Bong bóng South Sea”.

Nếu bạn có thể chống lại FOMO, thì tài sản của bạn sẽ lớn hơn so với việc bạn đã hành động theo FOMO, như Newton đã làm. Và hãy nhớ rằng, khi bạn sợ bỏ lỡ một khoản lợi nhuận thì hãy bình tĩnh lại và nhớ về Newton.

Nếu bạn chưa có tài khoản Binance thì đăng ký tại đây nhé: https://blogtienao.com/go/binance

Xem thêm: